L’indicateur technique des retracements de Fibonacci n’est pas le plus simple à utiliser mais pour beaucoup il est indispensable et la base de toutes les prédictions de mouvements de marché. Le nom de l’outil vient du mathématicien italien Léonard de Pise (XIIIe siècle), aussi connu sous le nom de Leonardo Fibonacci.

Les origines

Cet homme a mis en avant une particularité d’une suite de nombre qui porte son nom : la suite de Fibonacci. Celle-ci est construite à partir des chiffres 0 et 1, puis chaque nombre suivant est calculé en additionnant les deux nombres précédents.

Cela donne : 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144… et ainsi de suite.

La particularité de cette suite est que le rapport de deux nombres successifs tend vers une constante, appelée le nombre d’or, égal à 1,618. La partie décimale donne 61,8%.

Exemple : 55/89 = 89/144 = 0,618

D’autres ratios peuvent être extraits de cette même suite, en divisant deux nombres séparés de :

- deux places : 21/55 = 55/144 = 0,382 = 38,2%

- trois places : 13/55 = 34/144 = 0,236 = 23,6%

Ces trois pourcentages sont utilisés pour les retracements et objectifs de Fibonacci. En fait, on retrouve partout dans la nature (galaxies, montagnes, coquillages, plantes, corps humain…) des manifestations de ces proportions “parfaites” liées au nombre d’or. De même, l’homme l’utilise dans des domaines comme la peinture, la musique ou l’architecture. Les marchés financiers ne dérogent pas à la règle.

Comment l’utiliser ?

Après un fort mouvement de marché, lorsque celui s’apaise ou retrace, on observe souvent un rebond au niveau d’un des ratios de Fibonacci. De même, lorsque le marché rebondi puis reprend sa tendance de fond, le marché tend à atteindre là encore un niveau en rapport avec les ratios de Fibonacci. Ce sont donc autant de supports et résistances qui se créent à partir de ces niveaux.

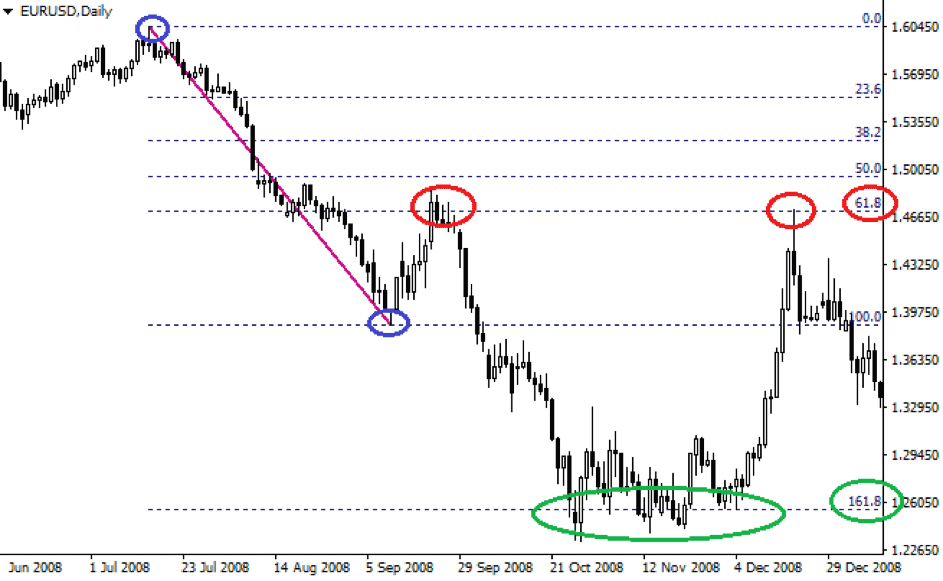

L’exemple ci-dessous montre une baisse des prix sur l’EUR/USD de 1,6045 à 1,3975. Lorsque le marché remonte, il atteint la zone correspondante à 61,8% du mouvement précédent. Il rebondit et continue ensuite sa descente pour arriver presque parfaitement à la zone d’extension à 61,8% au-delà du mouvement initial. C’est presque magique. Est-ce le hasard ? Sur cet exemple, le marché rebondit plusieurs fois sur ce support avant de remonter directement pour toucher à nouveau quasi parfaitement le niveau de retracement à 61,8%.

De manière inverse, lors d’une tendance haussière par exemple, on cherchera à acheter au niveau d’un retracement de Fibonacci lorsque les prix baissent. Aussi, lorsque le marché aura rebondi, un objectif adéquat serait 161,8% au-delà du point haut.

On trouve des exemples de ce type sur n’importe quel marché, sur n’importe quel horizon de temps. La plupart des plateformes ou des logiciels de trading fournissent cet indicateur avec les différents niveaux déjà inclus. Il suffit de trouver et de relier des points de départ et d’arrivée (souvent un plus haut et un plus bas), qui constituerait 100% du mouvement, puis les retracements et les extensions se font par rapport à ces points.

Souvent, un autre niveau est ajouté, celui de 50%. Ce pourcentage n’a rien à voir avec Fibonacci, mais on constate fréquemment que c’est un bon niveau où des changements d’opèrent, il est donc mis en plus dans l’indicateur Fibonacci.

Avantages et inconvénients

Ces pourcentages sont connus de tous les traders et analystes techniques. Ainsi, si tout le monde agit en même temps sur ces niveaux, cela renforce la validité de cette méthode et c’est pour cela aussi qu'elle marche.

Néanmoins, les ratios de Fibonacci ne sont pas une formule magique qui fonctionne à tous les coups. Tout d’abord, ils constituent des zones et non pas des niveaux très précis, même si cela fonctionne bien en général. Pour des stop-loss par exemple il vaut mieux ne pas les placer exactement à ces niveaux mais plutôt laisser une marge.

D’autre part, afin de confirmer des objectifs ou des retournements, il est préférable de coupler cette méthode à d’autres indicateurs. Cela permettra de renforcer les signaux et d’augmenter ses chances de réussites.