Il fallait avoir le cœur bien accroché en ce début d’année 2020, surtout pour les traders et investisseurs. Coronavirus oblige, la volatilité a explosé à la hausse, les marchés se sont effondrés avant de remonter en flèche et de réaliser de nouveaux records. Il y a eu des gagnants et des perdants. Mais en a-t-on fini avec le virus Covid-19 ? Que se passera-t-il en cas de seconde vague ? Où iront les marchés si un nouveau confinement est imposé ? Quelle stratégie boursière adopter dans ces conditions ?

Une 2e vague imminente

La « deuxième vague » est en réalité déjà là. Plusieurs grandes villes ou régions dans le monde ont déjà reconfiné, comme en Australie, Espagne ou Israël. Les médias en parlent moins car c’est beaucoup moins spectaculaire que de fermer un pays entièrement. Mais cela se passe de façon silencieuse et insidieuse. C’est beaucoup moins visible si on n’habite pas dans ces zones.

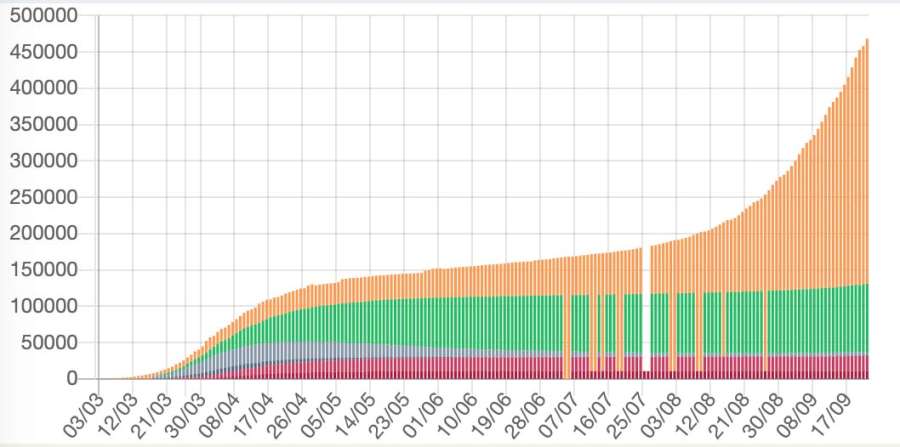

Mais il suffit de regarder les chiffres pour comprendre que rien ne va plus : les cas augmentent jour après jour, et les décès avec. Nous sommes à des niveaux bien plus élevés qu’au début de l’épidémie.

Nombre de cas quotidiens en France :

Source : https://www.gouvernement.fr/info-coronavirus/carte-et-donnees

D’une part, les autorités ne veulent simplement pas que la population panique. D’autre part, la situation économique étant déjà fragilisée, aucun Etat ne souhaite reconfiner totalement par peur de rendre les choses encore plus compliquées au niveau du travail, des échanges commerciaux, de l’économie, etc. Ils ont donc tout intérêt à accentuer leur communication sur la prévention et l’application des gestes barrières plutôt que d’imposer un nouveau confinement total qui serait fatal pour leur pays.

Comment expliquer la non-réaction des marchés ?

La chute spectaculaire des marchés en février/mars 2020 ne se renouvellera probablement pas, en tous les cas pas à cause d’une deuxième ou troisième vague, car les entreprises sont davantage préparées afin de faire face à un nouveau confinement.

Maintenant « on connait la musique ». Les masques sont disponibles, les gestes barrières sont connus, le télétravail est bien installé dans les entreprises. Bref, les habitudes sont déjà prises par la population, au moins dans le milieu professionnel : si c’était vraiment le cas au niveau personnel (famille, amis, etc.) le nombre de cas n’aurait probablement pas explosé autant…

En revanche, la deuxième vague affaiblira peut-être les économies globalement et cela viendra s’ajouter aux problèmes politico-économiques plus larges. Dans cette optique, les indicateurs macroéconomiques pourraient se dégrader et peser sur les marchés. En d’autres termes, ce n’est pas un nouveau confinement généralisé en soi qui ferait basculer les marchés dans le rouge mais bien l’accumulation (depuis plusieurs années) de difficultés non résolues et d’un système fragile : dette, afflux de liquidités par les banques centrales qui gonflent artificiellement les marchés…

Où investir dès maintenant ?

Au niveau boursier, le risque est donc plus sectoriel que global.

En cas de nouveau confinement, les mêmes secteurs seront touchés : commerces physiques, restaurants, hôtels et tourisme de manière générale, comme les compagnies aériennes, les agences de voyages et toutes les entreprises dépendantes de l’afflux de touristes.

Les gagnants seront encore et toujours les entreprises « tech » ou « digitales ». Les GAFA en sortiraient encore plus renforcées, tout comme les sociétés de type Zoom et Netflix qui bénéficient de la présence permanente des gens chez eux.

Mais les cours de bourse de ces entreprises ayant déjà tellement augmenté, on peut se demander si leur prix (et donc leur valorisation) n’est pas trop élevé en ce moment. La réponse à cela et la question suivante sont alors : c’est probable mais dans ce cas, que faire, puisque le reste va plonger ?

Il n’y a à première vue pas d’autre alternative.

Quelles sont les valeurs refuges ?

L’or vient naturellement à l’esprit si l’on veut se couvrir un minimum dans ces périodes incertaines.

En effet depuis le début de l’année, l’or a pris plus de 24% tandis que le S&P500 a stagné (ce qui est en soi un exploit après la chute de 30%) et que le CAC40 est en baisse de 21%.

Évolution de l’or, du S&P500 et du CAC40 sur 2020 :

Note : il faut garder à l’esprit que le S&P500 a bénéficié des performances exceptionnelles des poids lourds inclus dans l’indice comme Apple, Microsoft, Amazon, Facebook et Alphabet (Google), et qui représentent à elles seules près de 20% du S&P500.

L’or est-il donc la seule alternative pour se protéger des baisses de marchés ?

Comme expliqué dans cet article, il existe d’autres solutions : par exemple les obligations permettent d’amortir les baisses de marchés car les taux d’intérêt continuent de chuter (lorsque les taux baissent, les obligation montent).

Mais la sagesse comme souvent passe par la diversification qui reste un outil redoutable. Ne pas mettre tous ses œufs au même endroit. Allouer du risque sur différentes classes d’actifs, si possible non corrélées.

Pour les plus téméraires, une partie de son portefeuille en crypto-monnaie peut s’avérer bénéfique : le Bitcoin (BTCUSD) a augmenté de plus de 50% depuis le début de l’année. Attention tout de même, car ce même Bitcoin s’est littéralement effondré en même temps que les marchés actions en février/mars : prudence donc !

Quid de la suite ?

Le marché, américain en particulier, semble ne plus se soucier de l’épidémie. Les investisseurs semblent déjà avoir en tête l’après-Covid et viser les 5 à 10 années à venir. Effectivement, il est à peu près sûr qu’un vaccin sera trouvé dans un future proche. Dès lors, la question ne sera plus d’actualité : il s’agira d’un virus comme un autre, avec vaccin et un traitement.

Le risque réside sans doute dans l’hiver qui approche, période où les grippes et autres virus circulent davantage et peuvent faire des dégâts.

Si les nouveaux cas et les décès augmentent violemment, les marchés vont doute vaciller une nouvelle fois, ne serait-ce qu’à court terme.

Là encore on voit l’importance de bien définir son horizon de temps. Un trader actif jouant sur le court-terme devra trouver des stratégies prenant en compte ce risque réel d’épidémie cet hiver. Un investisseur jouant sur plusieurs années pourra en effet se concentrer sur des stratégies long terme qui prendront néanmoins en compte la donne d’un monde d’après-covid.